Как заполнить декларацию 3-НДФЛ при продаже автомобиля: пример

При продаже автомобиля у вас возникает доход, облагаемый налогом. В результате появляется обязанность составить и сдать в налоговую инспекцию декларацию по налогу на доходы физических лиц (форму 3-НДФЛ). Если этого не сделать вас оштрафуют. Причем штраф может достигать внушительных сумм. Минимум — 1000 руб. Максимум рассчитывают от суммы налога, которую нужно по декларации заплатить. Здесь мы расскажем какие листы и разделы 3-НДФЛ нужно оформить и как их правильно заполнить.

- Когда вы обязаны оформить 3-НДФЛ

- Про сроки владения

- Про цену продажи

- Какие разделы 3-НДФЛ включить в декларацию

- Титульный лист декларации

- Строка “Номер корректировки”

- Строки с кодами

- Приложение 1 “Доходы от источников …” декларации 3-НДФЛ

- Приложение 6 “Расчет имущественных налоговых вычетов …”

- Раздел 2 “Расчет налоговой базы …” декларации 3-НДФЛ

- Раздел 1 “Сведения о суммах налога…” декларации 3-НДФЛ

- Как сформировать и сдать 3-НДФЛ при продаже автомобиля

Обязанность декларировать доход от продажи машины есть не всегда. Все зависит от срока в течение которого автомобиль находился в вашей собственности на момент продажи. Кроме того, это зависит и от продажной цены машины. В некоторых ситуациях вы не обязаны ни платить налог, ни сдавать декларацию по нему. Расскажем об этом подробней.

Когда вы обязаны оформить 3-НДФЛ

Чтобы решить нужно вам сдавать декларацию или нет, нужно знать:

- срок, в течение которого машина была в вашей собственности;

- продажную цену автомобиля (то есть сумму дохода, которую вы получите от его продажи).

Про сроки владения

Есть два варианта:

- первый — на момент продажи транспорт был в собственности 3 года и больше;

- второй — на момент продажи автомобиль был в собственности менее 3 лет.

Определить срок нахождения транспорта в собственности несложно. По общему правилу право собственности на транспорт возникает на наиболее позднюю дату:

- день подписания договора купли-продажи;

- день фактического получения машины “на руки” (например, по акту приемки-передачи).

Обычно эти даты совпадают. Подписав договор вы сразу заполняете и документ по которому вам передается машина — это акт. Причем оформлять его даже не обязательно. Зачастую в условиях договора купли-продажи заранее прописывают, что транспорт вы получили и претензий к продавцу нет. Тогда дата договора и будет днем получения машины.

День регистрации транспорта на ваше имя в ГИБДД значения не имеет. Она нужна лишь для допуска машины к дорожному движению. Поэтому к праву собственности такая регистрация отношения не имеет.

Итак, если автомобиль был в вашей собственности 3 года и больше, то доход от его продажи налогом не облагают. Декларировать его не нужно. Поэтому вы не должны ни сдавать декларацию 3-НДФЛ, ни платить налог на доходы. Причем сумма дохода от продажи значения не имеет.

Учитывайте, что 3 года — это 36 месяцев подряд. Например, вы купили транспорт 25 марта 2020 года. Значит продать его без налогов и декларации вы можете 26 марта 2023 года и позже.

Если на момент реализации автомобиль был в вашей собственности менее 3 лет, то вы обязаны задекларировать свой доход и заполнить декларацию по налогу на доходы 3-НДФЛ. Но при условии, что продажная цена выше 250 000 руб. Причем нужно платить налог или нет, совершенно не важно. Вы обязаны сдать декларацию в любом случае.

Про цену продажи

Если продажная цена машины, указанная в договоре купли-продажи, не превышает 250 000 руб., то сдавать декларацию не нужно. Это правило действует с 2021 года. Оно распространяется на 2022, 2023 и все последующие годы. Вы можете ее составить и предоставить в инспекцию добровольно. Но обязать вас к этому нельзя.

Если продажная цена больше 250 тыс. хотя бы на один рубль, то вы обязаны сдать декларацию в общем порядке.

Какие разделы 3-НДФЛ включить в декларацию

Форма декларации 3-НДФЛ ежегодно меняется. Вам нужен бланк той декларации, которую применяли в году продажи машины. Например, если машина продана в 2022 году, то нужен бланк действующий в 2022 году. Декларация, например, 2021 года, не годится. Причем не важно когда эту декларацию вы будете подавать в инспекцию. Вне зависимости от даты ее сдачи берите бланк действующей в году получения дохода от продажи авто.

Бланк документа берем здесь >>>

В декларации по налогу на доходы за 2022 год 16 листов (за 2021 — 15 листов). Однако заполнять их все не нужно. Вам необходимы только те разделы и листы формы в которые нужно вписать необходимые данные. При продаже автомобиля в декларации следует заполнить:

- Титульный лист — данные о вас;

- Раздел 1 — данные о сумме налога;

- Раздел 2 — расчет суммы налога;

- Приложение 1 — здесь сумма дохода от продажи автомобиля и информация о покупателе;

- Приложение 6 — здесь расчет тех сумм, который уменьшают доход при начислении налога (имущественный вычет или расходы по покупке проданной машины, которые подтверждены документально).

Ваша декларация будет состоять из 5 листов. Другие разделы и приложения к форме заполнять и оформлять не надо.

Внимание!

Далее речь пойдет об оформлении документа если вы декларируете только доход от продажи машины и, например, на стандартные или социальные вычеты не претендуете. То есть мы рассматриваем самый простой вариант заполнения формы.

Декларацию заполняйте большими печатными буквами. Это можно сделать как на компьютере так и руками. Использовать можно только синие или черные чернила. Поэтому, если документ заполнен красной ручкой, то его могут и не принять.

Форму удобно заполнить в следующем порядке:

Титульный лист → Приложение 1 → Приложение 6 → Раздел 2 → Раздел 1

Титульный лист декларации

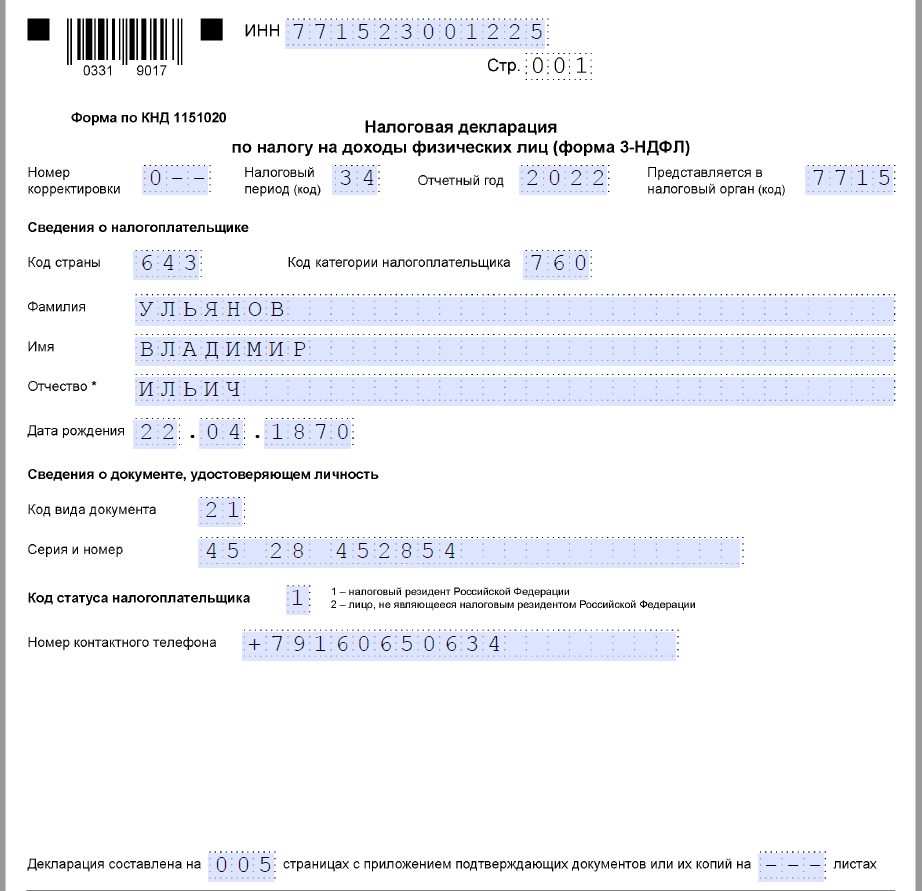

Титул оформить просто. Интуитивно понятное заполнение. Нужно указать ваши ФИО, паспортные данные и другие личные сведения. Поэтому мы не будем останавливаться на нем детально. Расскажем лишь о наиболее непонятных строках.

Строка “Номер корректировки”

У вашей первой декларации будет номер “0—”. Если в ней допущена ошибка и вы сдаете документ повторно, то номер увеличится “1—”. Если вы сдаете документ в третий раз, номер будет “2—” и т. д. Здесь показывают сколько раз вы сдавали налоговикам одну и ту же декларацию.

Строки с кодами

По строке “Налоговый период (код)” всегда будет 34. Это календарный год. В строку “Отчетный год” впишите тот год за который вы декларируете доход. Это год продажи машины. В строке “Предоставляется в налоговый орган (код)” впишите код налоговой инспекции по вашему месту жительства (прописки).

В строке “Код страны” укажите код той страны, гражданином которой вы являетесь. Для России это — 643.

По строке “Код категории налогоплательщика” укажите 760. Это “иное физическое лицо” — обычный налогоплательщик. Предприниматели, нотариусы, адвокаты указывают там другие цифры.

Далее впишите “Код вида документа”. Для паспорта — 21, свидетельства о рождении — 03, военного билета — 07. Все коды документов есть в приложении 2 к порядку заполнения декларации.

Внимание!

Паспортные данные можно не указывать, если на титуле вы вписали свой ИНН. Но если вы их впишите — хуже не будет.

Особенно внимательно отнеситесь к строке “Код статуса налогоплательщика”. Тут есть два варианта:

- 1 — налоговый резидент России;

- 2 — не налоговый резидент России.

Для них используют разные налоговые ставки. Резиденты платят налог по ставке 13%, нерезиденты 30%. Напомню, что резидент — это человек, который физически находится на территории России не менее 183 дней в течение 12 месяцев подряд. Его гражданство, место постоянного жительства, пол или возраст, никакого значения не имеют.

Необходимые строки и графы титульного листа могут быть заполнены так:

Далее оформите подраздел “Достоверность и полноту сведений …”. Если вы сдаете документ самостоятельно (или отсылаете почтой) поставьте — 1. Если ее будет сдавать ваш представитель по доверенности — 2.

Поля «(фамилия, имя, отчество …» заполнять не нужно, если вы сдаете декларацию сами. Их оформляют когда документ сдает ваш представитель по доверенности. В них указывают ФИО представителя. Далее вписывают реквизиты его доверенности.

Укажите текущую даты и поставьте “живую” подпись. Титул готов. Переходим к приложению 1.

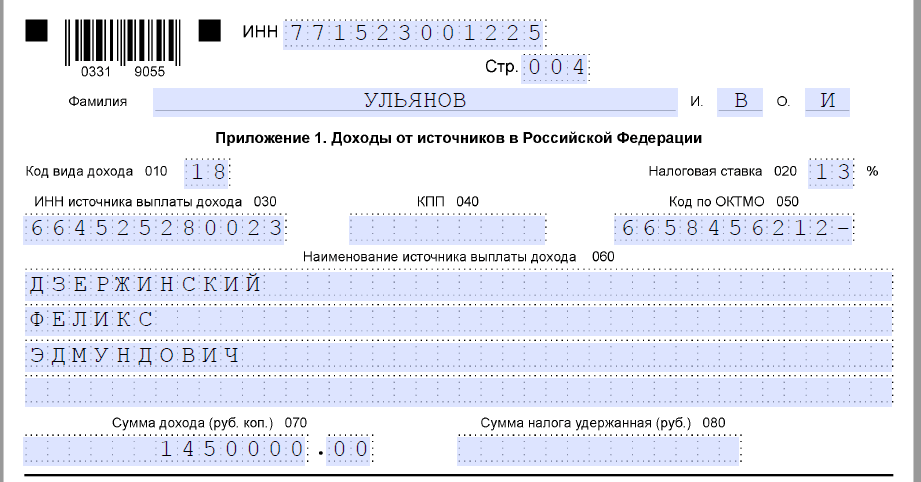

Приложение 1 “Доходы от источников …” декларации 3-НДФЛ

Здесь нужно указать:

- данные о том лице (человеке или организации), которое купило у вас машину и выплатило доход;

- сумму дохода от продажи.

Необходимую информацию можно взять из договора купли-продажи. Указывайте те данные, которые вам известны. Например, если вы не знаете ИНН покупателя, то в форму его вписывать не нужно. Если вам не известен его “код ОКТМО” (это код по месту жительства человека или нахождения организации), то и его не нужно писать. Заполняйте приложение по имеющимся данным. Те значения про которые вам ничего не известно оставляйте пустыми.

В строку 010 “Код вида дохода” впишите цифру — 18. Именно такой код присвоен сделкам по продаже транспорта. По строке 020 «Налоговая ставка» укажите 13 (если вы резидент) или 30 (если вы не резидент).

Далее впишите в строку:

- 030 “ИНН источника выплаты …” — ИНН покупателя. Если у вас есть его паспортные данные, то вы можете узнать и его ИНН по этой ссылке;

- 040 “КПП” — КПП покупателя. Этот код есть только у организаций (смотрите в договоре);

- 050 “Код по ОКТМО” — код места жительства покупателя или местонахождение организации-покупателя по Общероссийскому классификатору ОК 033-2013. Узнать ОКТМО по адресу можно вот по этой ссылке. Адрес возьмите в договоре;

- 060 “Наименование источника…” — ФИО покупателя или название организации, которая купила у вас транспорт.

Главная — это строка 070 “Сумма дохода”. Здесь укажите стоимость автомобиля за которую вы его продали в рублях и копейках. Строку 080 “Сумма налога удержанная” не заполняйте или впишите 0.

Внимание!

Подтверждать сумму полученного вами дохода вы не обязаны. Пока не доказано обратное считается, что вы указали верные данные. Обязанность “доказывать обратное” лежит на налоговой инспекции. Поэтому договор на продажу машины прикладывать к декларации не нужно.

Приложение 1 будет заполнено так:

Переходим к приложению 6.

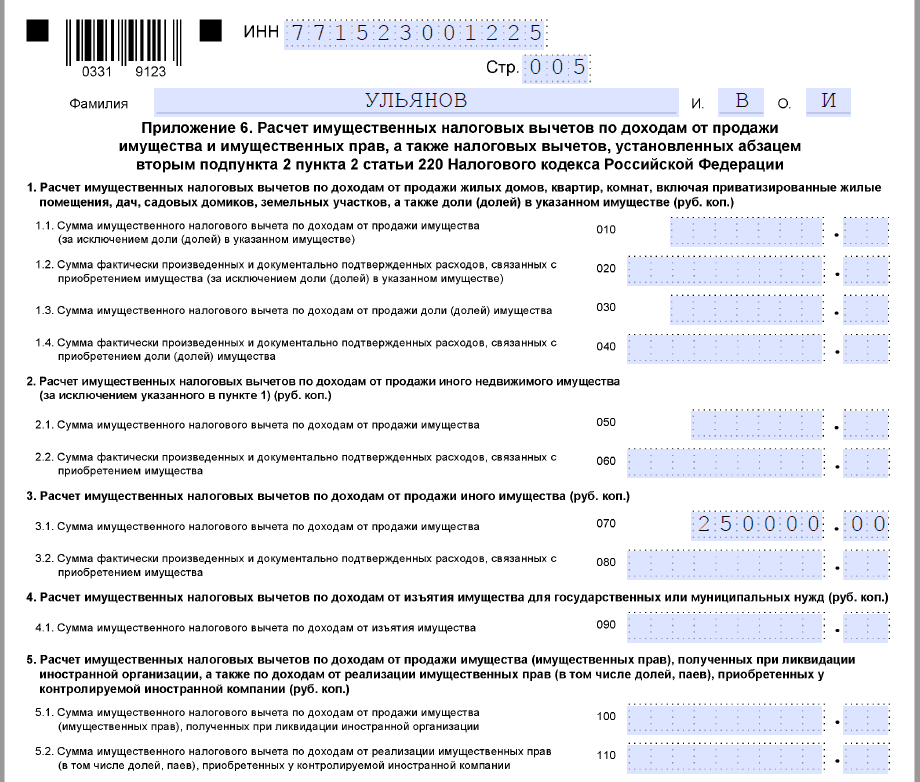

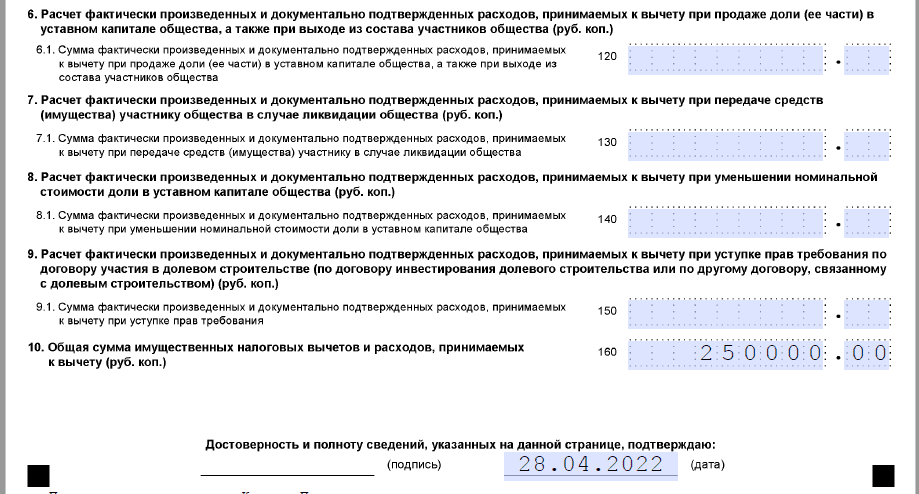

Приложение 6 “Расчет имущественных налоговых вычетов …”

Здесь указываем ту сумму, на которую будем уменьшать доход при расчете налога. У вас есть 2 варианта (нужно выбрать один):

- на имущественный вычет для продавцов автомобилей — 250 000 руб.;

- на расходы по покупке проданной машины, которые подтверждены документально.

Выбирайте самый выгодный и простой. Если продажная цена не больше 250 000 руб. — это вычет (правда в такой ситуации декларация и не нужна). Если больше, то можно выбрать расходы. Но они должны быть подтверждены документами и их сумма должна превышать 250 000 руб. , то есть размер вычета (иначе это бессмысленно). Подробнее о способах уменьшить доход при расчете налога с продажи авто смотрите по ссылке.

Если вы выбрали вычет вписывайте его сумму в строку 070 Приложения 6 (пункт 3.1. “Сумма имущественного налогового вычета по доходам от продажи имущества”).

Если вы выбрали “доходы минус расходы” вписывайте сумму расходов в строку 080 Приложения 6 (пункт 3.2. “Сумма фактически произведенных и документально подтвержденных расходов, …”).

Уменьшать доход от продажи одной и той же машины и на вычет и на расходы нельзя. Выбирайте что-то одно.

Внимание!

Сумма вычета (или расходов), которую вы впишите в строку 070 (или 080) не должна превышать дохода от продажи машины. Например, если вы продали транспорт за 145 000 руб., то и вычет будет указан только в этой сумме. Аналогичные правила применяют и по расходам.

Сумму вычета (или расходов) нужно вписать в Приложение еще раз по строке 160 (пункт 10. “Общая сумма имущественных налоговых вычетов или расходов …”).

Например, продажная цена автотранспорта составила 1 450 000 руб. При расчете налога доход вы уменьшаете на вычет. Так как вычет меньше дохода, его можно вписать в полной сумме — 250 000 руб. Приложение 6 будет заполнено так:

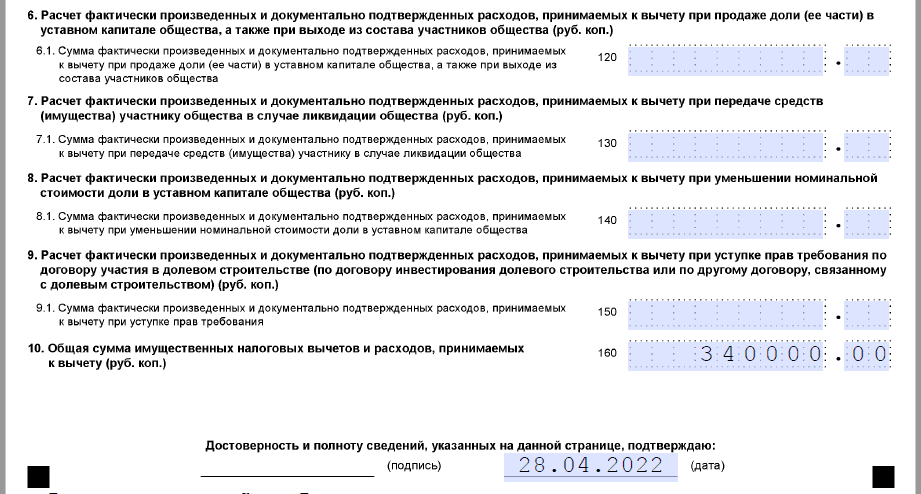

Другой пример. Вы продаете машину за 340 000 руб. Расходы на ее покупку, которые подтверждены документально, равны 420 000 руб. Расходы можно вписать только в пределах суммы дохода. То есть сумму расходов в декларации указываем в размере 340 000 руб. Приложение 6 будет заполнено так:

Приложение 6 готово. Переходим к разделу 2 декларации 3-НДФЛ.

Раздел 2 “Расчет налоговой базы …” декларации 3-НДФЛ

Этот раздел заполняют по данным Приложения 1 и 6. По сути вам нужно правильно перенести цифры из этих приложений в Раздел 2.

Но прежде всего впишите некоторые дополнительные данные. По строке 001 “Код вида дохода” — цифру 18. Это доход от продажи любого имущества, кроме акций.

В строку 010 и 030 (пункт 1.1. и 1.3. “Сумма доходов …”) вписываем ту сумму дохода, которая указана у вас в строке 070 Приложения 1.

По строке 040 (пункт 1.4. “Сумма налоговых вычетов”) указываем вычеты из строки 160 (пункт 10 “Общая сумма …”) Приложения 6.

По строке 060 (пункт 1.6. “Налоговая база …”) приводим разницу между доходами (строка 010) и вычетом или расходами (строка 040). Причем такая разница может быть только положительной (доходы больше расходов). Если доходы равны расходам или вычету, то в строку 060 вписываем ноль.

Напомним, что отрицательной разницы быть не может в принципе. Она либо положительная, либо нулевая. Связано это с теми ограничениями о которых мы уже говорили. Вычет или расходы, которые уменьшают доход при расчете налога, не могут быть больше дохода (смотрите порядок заполнения Приложения 6). Они или меньше или равные ему.

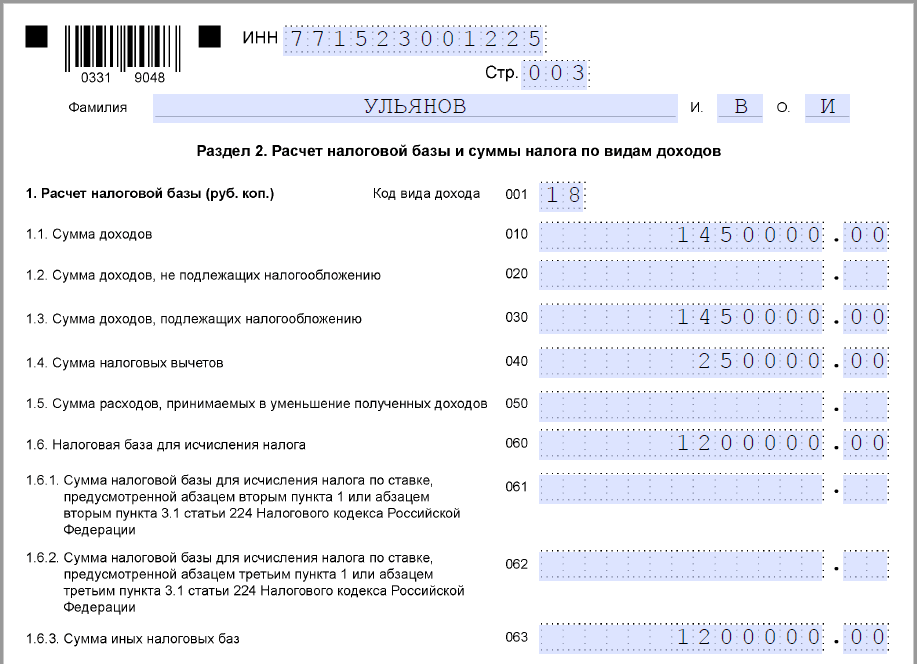

Предположим вы продали машину за 1 450 000 руб. Доход вы уменьшаете на вычет (250 000 руб.). В результате доход, облагаемый налогом, равен 1 200 000 руб. (1 450 000 — 250 000). В разделе 2 будут такие цифры:

Дальше нужно рассчитать налог. Это сделать очень просто. Нужно налоговую базу (показатель строки 060) умножить на ставку налога 13% для резидентов или 30% для нерезидентов. Результат вписываем в строку 070 (пункт 2.1. “Сумма налога, …”).

Если налоговой базы нет и в строке 060 стоит ноль, то и в строку 070 вписываем ноль. В строках 080 — 140 и строке 160 ставим нули, прочерки или их не заполняем.

По строке 150 (пункт 2.9 “Сумма налога, подлежащая уплате …”) показываем ту же цифру, которую мы вписали в строку 070. Если там стоит ноль, то ноли ставим и в строку 150.

Вернемся к предыдущему примеру. Если налоговая база получилась 1 200 000 руб., то налог равен 156 000 руб. (1 200 000 руб. х 13%). Раздел 2 будет заполнен так:

Раздел 2 готов. Можно заполнить раздел 1.

Раздел 1 “Сведения о суммах налога…” декларации 3-НДФЛ

По строке 020 указываем Код бюджетной классификации (КБК) по налогу на доходы физических лиц. Это 20 цифр. Цифры такие — 1821 0102 0300 1100 0110.

Они иногда меняются. Поэтому лучше проверить в интернете. Для этого в поисковую строку Яндекса вводите запрос “КБК по НДФЛ в 2022 году” и ищите нужный код. Но можно и не заморачиваться. Даже если цифры будут не те, это ни на что не повлияет.

По строке 030 нужно указать код ОКТМО. Это специальный код, который присваивается каждому адресу в России. В строку 030 нужно вписать код вашего постоянного места жительства. Здесь посложнее. Адресов в России много, поэтому и кодов много. Ищем в интернете. Поисковый запрос “Узнать октмо по адресу”. Увидите много разных сервисов, которые позволяют это сделать. Достаточно ввести: город, улицу и номер дома. Самый удачный сервис, который позволяет это сделать, смотрите по ссылке.

Вписываем код по месту вашего жительства в строку 030. Если он короткий, то в пустые графы это строки ставим прочерки.

В строку 040 «Сумма налога, подлежащая уплате …» вписываем сумму налога, которую нужно заплатить. Ее берем из строки 070 Раздела 2. Если в ней ноль, то ставим ноль и здесь.

Строку 050 “Сумма налога, подлежащая возврату …” не заполняем или проставляем ноль. Заполненный раздел 1 может выглядеть так:

Декларация готова. Остались последние штрихи.

Как сформировать и сдать 3-НДФЛ при продаже автомобиля

Декларация заполнена. Теперь ставим номера на те листы декларации, которые вы будете сдавать в инспекцию в графу “Стр.”. Она есть на каждом листе. Титульный лист — 001, Раздел 1 — 002, Раздел 2 — 003, Приложение 1 — 004, Приложение 6 — 005. Итого 5 листов.

Выводим их на печать. Если вы будете сдавать декларацию лично — печатаем в 2-х экземплярах, если почтой — достаточно одного. На всех листах ставим “живую” подпись и дату.

К декларации прикладываем копии документов подтверждающих ваши расходы на покупку машины, если вы уменьшили доходы на расходы. Если применили вычет — никаких документов не нужно.

При передаче документа лично, первый экземпляр отдаем в инспекцию, на втором они ставят штамп о приемке и он остается у вас.

Если декларацию отправляем почтой достаточно одного экземпляра. Отправляем ценным письмом (оценка — 1 руб.) с описью вложений. Поэтому дополнительно потребуется опись. Ее составляют в 2-х экземплярах. Первый — вкладывается в конверт и отправляется в инспекцию. Второй — заверяется почтовым работником и остается у вас на руках.

Внимание!

Вы должны сохранить почтовую квитанцию об отправке и опись вложений, которая заверена почтой. Эти документы подтверждают тот факт, что декларация отправлена налоговикам. Получат они ее или нет, не важно. Документ считается сданным в момент его вручения почтовому работнику для отправки.

Подробнее о порядке предоставления декларации по налогу 3-НДФЛ в налоговую инспекцию смотрите по ссылке.

Портал «Ваши налоги»

2023

Спасибо за разъяснения и такую подробную консультацию по 3-НДФЛ! Все понятно, четко и доступно. Друзья, спасибо вам за ваш труд!!!

СПАСИБО у вас доступно изложено Я сама сделаю декларацию

Самое полезное и понятное описание процесса. Спасибо!

Спасибо! Очень помогло, при составлении!

Спасибо.

Очень все хорошо описано!!!

Спасибо за разъяснения к налоговой декларации. Конкретно и понятно.