Новая декларация 3-НДФЛ за 2022 год: образец заполнения, форма, бланк в Excel (Эксель) и PDF (ПДФ)

Здесь новый бланк декларации 3-НДФЛ за 2022 год (актуальная редакция). Его можно скачать в форматах Excel (Эксель), PDF (ПДФ) и TIFF (ТИФ). Вы найдете рекомендации по заполнению формы, образцы заполнения при продаже имущества, порядок сдачи документа в налоговую инспекцию.

- Когда нужно сдать 3-НДФЛ

- Когда не нужно сдавать 3-НДФЛ

- Декларация 3-НДФЛ за 2022 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

- 3-НДФЛ за 2022 год в Excel (Эксель), PDF (ПДФ) и TIFF: как заполнить

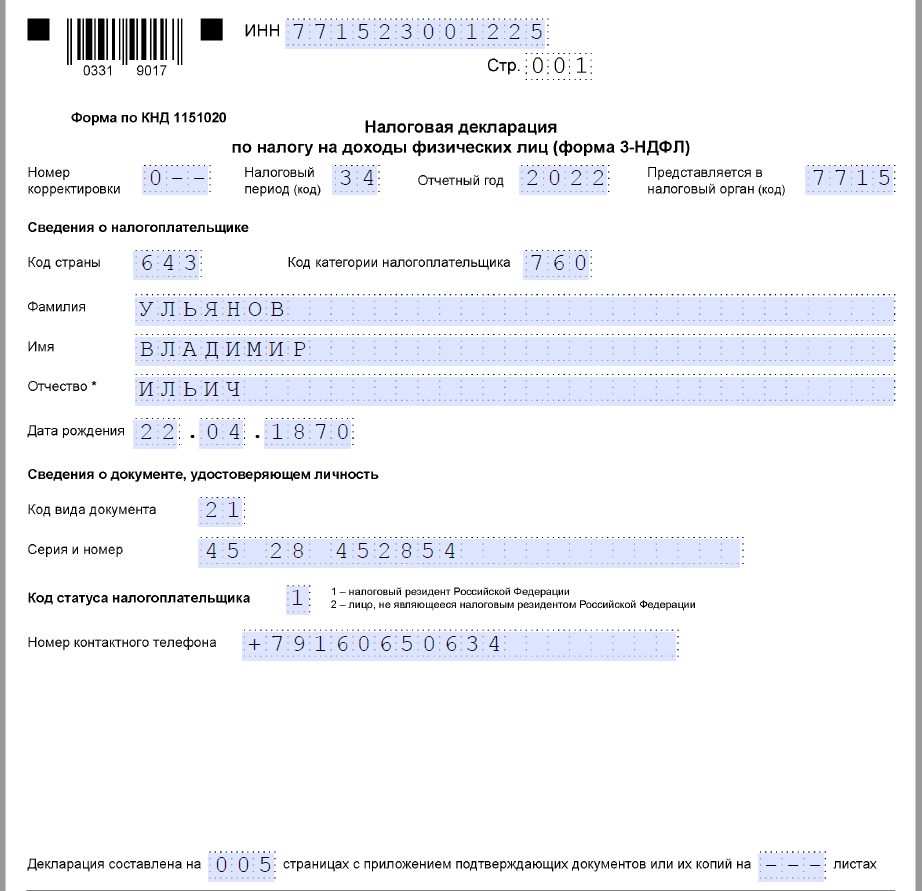

- Титульный лист

- Раздел 1. Сумма налога

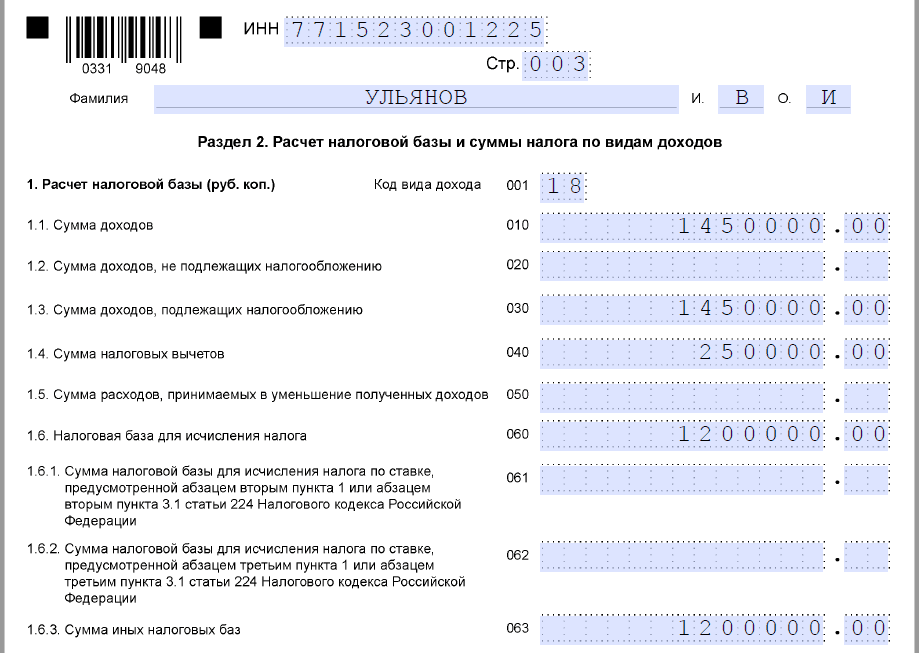

- Раздел 2. Расчет налога

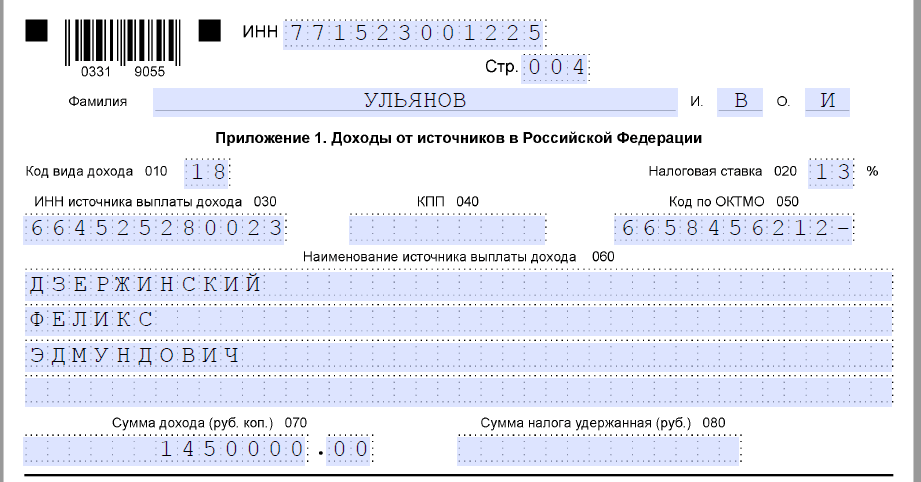

- Приложение 1. Сумма дохода

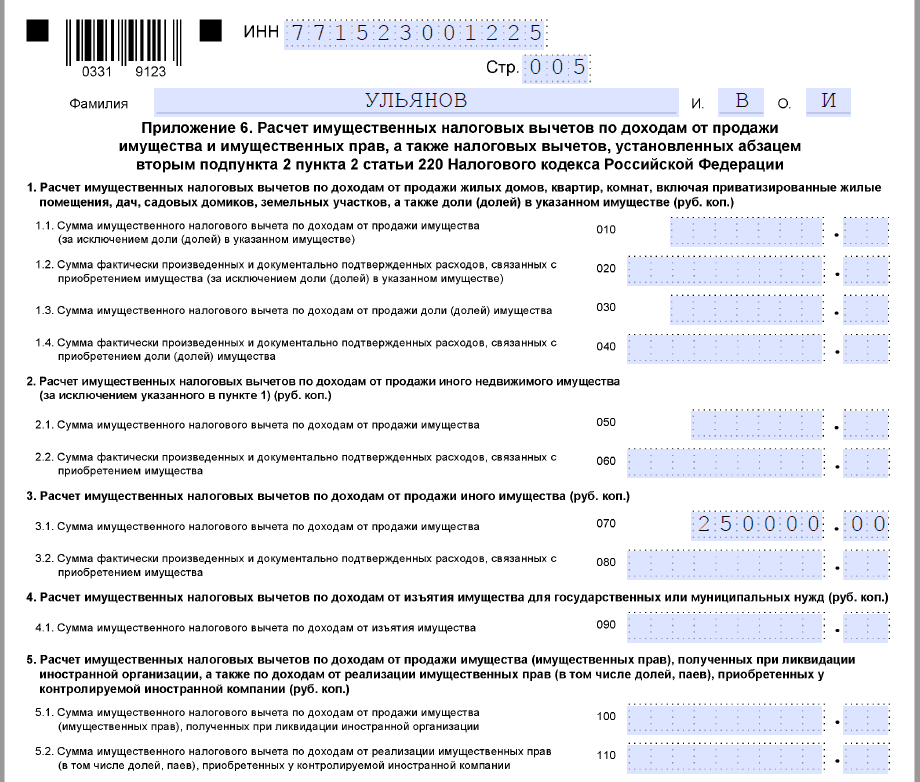

- Приложение 6. Вычеты и расходы

Когда нужно сдать 3-НДФЛ

Декларацию обязаны сдать те люди, которые получили в 2022 году доход, облагаемый налогом. Например, от продажи личного имущества: дома, квартиры, машины, гаража, земельного участка. Из этого правила есть исключения. Подробности ниже.

Доход должны задекларировать и те люди, которые получают деньги от собственной деятельности. Например, сдают имущество в аренду или оказывают платные консультации. Исключение предусмотрено для самозанятых. Им отчитываться по форме 3-НДФЛ не нужно.

Кроме того, ее декларацию предоставляют те, кто хочет получить в 2022 году налоговый вычет: стандартный, социальный, имущественный или инвестиционный. Например, если в 2022 году вы оплатили расходы на обучение, лечение, покупку жилой недвижимости или внесли деньги на индивидуальный инвестиционный счет.

О том, как получить эти вычеты смотрите по ссылкам:

- Как получить вычет на лечение;

- Как получить вычет на обучение;

- Как получить вычет на детей;

- Как получить вычет с процентов по ипотеке;

- Как получить вычет при покупке квартиры (или другой недвижимости).

Подробности о заполнении декларации 3-НДФЛ за 2022 год, а также порядок ее сдачи в налоговую инспекцию есть в статье «Декларация 3-НДФЛ».

Когда не нужно сдавать 3-НДФЛ

Этот документ не потребуется, если налог с вашего дохода был удержан налоговым агентом. Например, компанией — работодателем. В этой ситуации облагаемый доход есть, но отчитываться по нему не нужно. Это делает фирма где вы работаете.

Также отчитываться не придется, если у вас нет доходов, которые облагают налогом. Например, доходы в виде недвижимости (квартиры, дома), полученной в дар от ближайшего родственника, налогом не облагают. Получив такое имущество дохода, облагаемого налогом, у вас не будет. Поэтому и декларацию сдавать не надо. Еще пример. Вы продали квартиру, которая находилась у вас в собственности больше 5-ти лет. Такой доход также не декларируют.

В закон внесли изменения, которые позволяют не сдавать декларацию и при продаже имущества. Даже при условии, что оно находилось в вашей собственности меньше 3-х (или 5-ти) лет. Так, если доход от продажи не превышает определенную сумму, то декларировать его вы не должны. Обязанности предоставить 3-НДФЛ, нет. Хотя, если очень хочется, это можно сделать добровольно.

Сумма дохода, которая позволяет не отчитываться перед инспекцией, составляет:

- 1 000 000 руб. – если продана любая жилая недвижимость (комната, квартира, дом или доли в них) или земельный участок;

- 250 000 руб. – если продано любое другое имущество (автомобиль, гараж, другая нежилая недвижимость – апартаменты, яхта или самолет).

Эти новшества установлены статьей 229 Налогового кодекса в редакции закона от 02.07.2021 № 305-ФЗ. Новые правила применяют в отношении доходов, которые получены с 1 января 2021 года. Об этом сказано в письме Минфина России от 18.08.2021 № 03-04-05/66549. Соответственно доходы 2022 года под новые нормы попадают.

Это правило применяют в отношении только тех доходов, которые были получены в 2021 году и позже (то есть в 2022, 2023 и т. д.). По доходам 2020 года и раньше (2019, 2018 и т. д.) применяют старый порядок. Вы обязаны декларировать доход от продажи вне зависимости от продажной цены имущества. Здесь имеет значение только срок, в течение которого оно было в вашей собственности.

Как мы сказали выше не должны сдавать декларацию и самозанятые. Но при условии, что с полученного дохода они заплатили налог на профессиональный доход по ставке 4 или 6 процентов.

Декларация 3-НДФЛ за 2022 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

Форма декларации по налогу на доходы физических лиц (подоходному налогу) 3-НДФЛ за 2021 год утверждена Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. В 2022 году Приказом ФНС России от 29.09.2022 N ЕД-7-11/880@ в нее были внесены изменения. Эту форму с учетом изменений и нужно применять при декларировании дохода за 2022 год. Здесь вы найдете актуальный бланк (форму) декларации, по которому можно отчитаться о полученных доходах или получить налоговые вычеты.

Декларации 3-НДФЛ за другие годы в формате Excel (Эксель) и PDF (ПДФ) смотрите по ссылкам:

- декларация 3-НДФЛ за 2023 год;

- декларация 3-НДФЛ за 2022 год;

- декларация 3-НДФЛ за 2021 год;

- декларация 3-НДФЛ за 2020 год;

- декларация 3-НДФЛ за 2019 год;

- декларация 3-НДФЛ за 2018 год;

- декларация 3-НДФЛ за 2017 год;

- декларация 3-НДФЛ за 2016 год;

- декларация 3-НДФЛ за 2015 год;

- декларация 3-НДФЛ за 2014 год.

Декларация 3-НДФЛ за 2022 год должна быть направлена в налоговую инспекцию не позднее 30 апреля 2023 года. Но этот день приходится на выходной – воскресенье. Затем майские праздники (понедельник 1 мая). Поэтому крайний срок переносится на 2 мая (вторник). Это первый рабочий день после первого майского праздника.

Если сдать документ позже — вас оштрафуют. Минимальный штраф 1 000 руб. Но это правило действует лишь при одном условии — вы обязаны сдать декларацию по закону. Если такой обязанности нет (например, вы это делаете по собственной инициативе, чтобы получить налоговые вычеты), то этот срок можно и не соблюдать. То есть сдать декларацию позже. Никакого штрафа не будет.

О том, в каких случаях вы должны подать декларацию 3-НДФЛ, как ее заполнить, оформить и направить в налоговую инспекцию смотрите по ссылке.

На нашем сайте размещена актуальная форма декларации 3-НДФЛ с учетом всех изменений. Скачать документ в нужном формате вы можете по этим ссылкам:

Скачать бланк декларации 3-НДФЛ за 2022 год в Excel

Скачать бланк декларации 3-НДФЛ за 2022 год в Excel

Скачать бланк декларации 3-НДФЛ за 2022 год в PDF

Скачать бланк декларации 3-НДФЛ за 2022 год в PDF

Скачать бланк декларации 3-НДФЛ за 2022 год в TIFF

Скачать бланк декларации 3-НДФЛ за 2022 год в TIFF

Загрузив и открыв декларацию вы можете ее заполнить самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы.

3-НДФЛ за 2022 год в Excel (Эксель), PDF (ПДФ) и TIFF: как заполнить

Если вы заполняете декларацию 3-НДФЛ на компьютере нужно применять шрифт Courier New размером 16 — 18 пунктов. В наших бланках, которые можно скачать, он стоит по умолчанию. Текст вносят в декларацию заглавными буквами. Например, ваше ФИО (титульный лист) или название организации работодателя — источника выплаты дохода (приложение 1). Поэтому перед заполнением декларации нажмите на клавиатуре кнопку «Caps Lock».

При заполнении декларации по НДФЛ от руки все данные вписывают печатными буквами. Каждый раздел печатают на одном листе. Двусторонняя печать формы не допускается.

В декларации 16 листов. Но вам необходимо оформить лишь те из них, для заполнения которых у вас есть данные. Поэтому большинство листов в декларацию не войдут. Из файла Эксель их лучше сразу удалить (из ПДФ или ТИФ удалить лишние разделы не получится). Заполнять и сдавать их в налоговую инспекцию не нужно.

У большинства людей декларация будет состоять из 4-6 листов. Остальные заполняют в экзотических ситуациях. Например, если в 2022 году вы получали выигрыши, подарки или продавали акции.

При любых условиях в декларацию в обязательном порядке включают «Титульный лист», а также Разделы 1 и 2. Они должны быть обязательно. Остальные листы заполняют при условии, что у вас были те или иные доходы или операции, которые должны на них отражаться. Если нет, то ни заполнять, ни сдавать их в инспекцию не нужно.

Например, в приложение 2 вписывают доходы, полученные за границей. Если таких доходов у вас нет, то заполнять и сдавать этот раздел не следует.

В приложении 4 указывают доходы, которые налогом не облагают (например, материальную помощь, стоимость подарков, стоимость призов, полученных на конкурсах и соревнованиях). Если у вас таких доходов нет, то и приложение 4 ни заполнять, ни распечатывать, ни сдавать в инспекцию не нужно.

Поэтому перед заполнением декларации 3 НДФЛ в Excel удалите лишние листы.

Заполнять форму лучше с конца. В зависимости от ситуации удобно заполнять декларацию в следующем порядке:

- если вы получаете налоговый вычет по купленной квартире

Приложение 1 → Приложение 7 → Раздел 2 → Раздел 1 → Приложение к Разделу 1 → Титульный лист

- если вы декларируете доход от продажи квартиры

Расчет к Приложению 1 → Приложение 1 → Приложение 6 → Раздел 2 → Раздел 1 → Титульный лист

Сразу оговоримся, что мы не рассматривали экзотические ситуации. Вроде получения доходов за рубежом. В таких случаях состав нужных листов изменится, но принцип заполнения сохраниться в любом случае.

Покажем как заполнить документ на примере. Предположим, вы продаете машину, которая была в вашей собственности меньше 3 лет. Продажная цена 1 450 000 руб. Автомобиль покупает обычный гражданин. Документов, которые подтверждают расходы на покупку проданного авто, нет. Поэтому доход от продажи вы уменьшаете на вычет – 250 000 руб.

Вы хотите только задекларировать доход. Больше вам ничего не нужно (например, вычетов на лечение или образование). Тогда в состав декларации вы включаете 5 листов:

- титул – 1 лист;

- раздел 1 – 1 лист;

- раздел 2 – 1 лист;

- приложение 1 – 1 лист;

- приложение 6 – 1 лист.

Титульный лист

В нем данные про вас: ИНН, ФИО, дата рождения, реквизиты паспорта, телефон и т. д.

Раздел 1. Сумма налога

Тут сумма налога, которую надо заплатить, или ноль, если налог платить не надо. В нашем примере пишем налог в размере 156 000 руб. Здесь же указывают код КБК (код бюджетной классификации) по налогу. Для налога на доходы это 182 101 020 300 110 001 10.

Код ОКТМО — это специальный код, который присвоен адресу вашего жительства. Узнать свой ОКТМО можно по ссылке.

Раздел 2. Расчет налога

Сюда вписывают доход от продажи машины, суммы, которые его уменьшают (вычет или расходы по покупке), сумму налога к уплате или возврату.

Приложение 1. Сумма дохода

В нем доходы, которые вы получили в 2022 году. Если вы получали доход по месту работы и налог с него был удержан работодателем, то их вписывать в приложение не нужно. Достаточно указать только поступления от продажи транспорта.

Здесь же и данные о том лице, который вам эти доходы выплатил. Его ИНН (если он вам известен), код ОКАТО по его месту жительства.

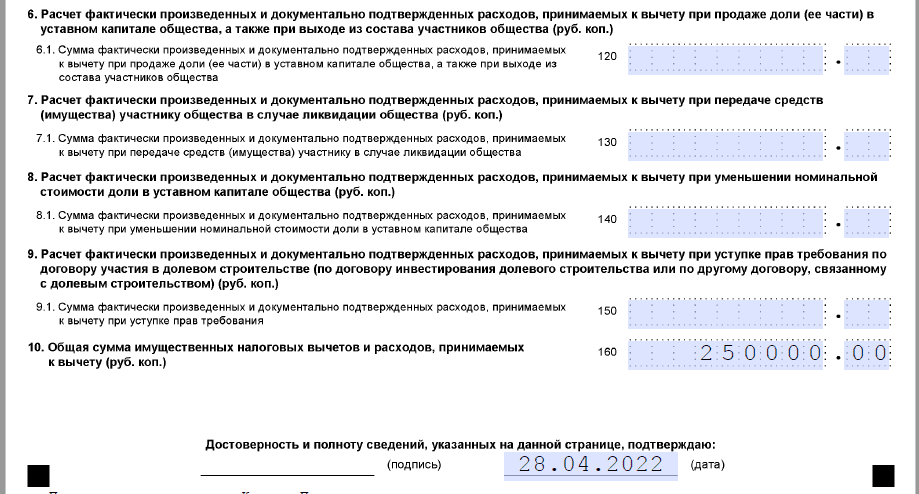

Приложение 6. Вычеты и расходы

Здесь суммы, на которые вы уменьшаете доход при расчете налога (вычет или расходы). В нашем примере вы уменьшаете доход от продажи машины на вычет в размере 250 000 руб.

Это все, что вам понадобится, чтобы отчитаться за полученный доход. Остальные листы декларации не нужны. Заполнять и сдавать их в инспекцию не нужно.

Я получила дар от неродственника. Что я должна заполнить в декларации?

Добрый день! У меня такой вопрос.Моей матери 87 лет. У нее есть земельный участок, который взяла в аренду фирма.Доход за аренду в 2022 г. составил 2335,32 руб. Нужно ли ей сдавать декларацию 3 НДФЛ на эти доходы.

Да. Она получила доход, облагаемый налогом. Поэтому у нее возникает обязанность его задекларировать.

Код категории налогоплательщика, Вид счета, Вид дохода