Заявление на возврат за лечение: бланк и оформление

Заявление на возврат налога по вычету на лечение: форма и бланк, которые можно скачать, образец заполнения, порядок отправки в налоговую. Документ оформляют, если вы получаете налоговый вычет по расходам на ваше лечение или лечение ваших близких родственников (детей, жены мужа, родителей, брата или сестры). Подробнее о том как получить вычет на лечение смотрите по ссылке.

- Заявление на вычет по лечению: порядок оформления

- Общие правила

- Первый лист заявления — титульный

- Второй лист заявления — банковские реквизиты

- Третий лист заявления — личные данные

- Как сдать заявление на вычет по лечению в инспекцию

- Образец заполнения заявления на вычет по расходам на лечение

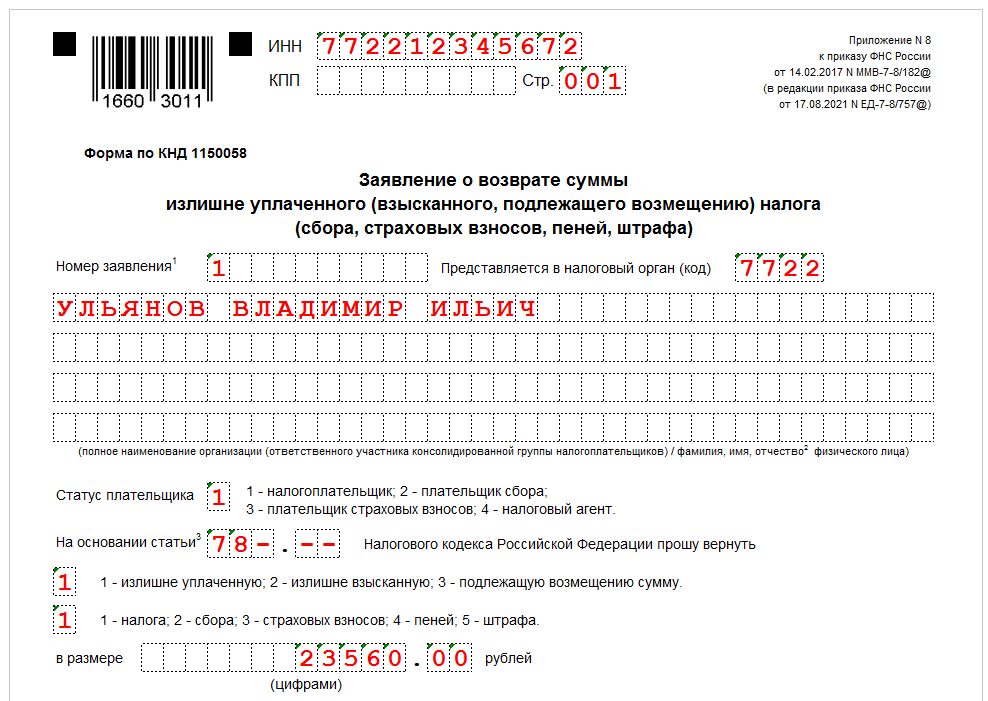

- Оформление листа 001 заявления по вычету на лечение

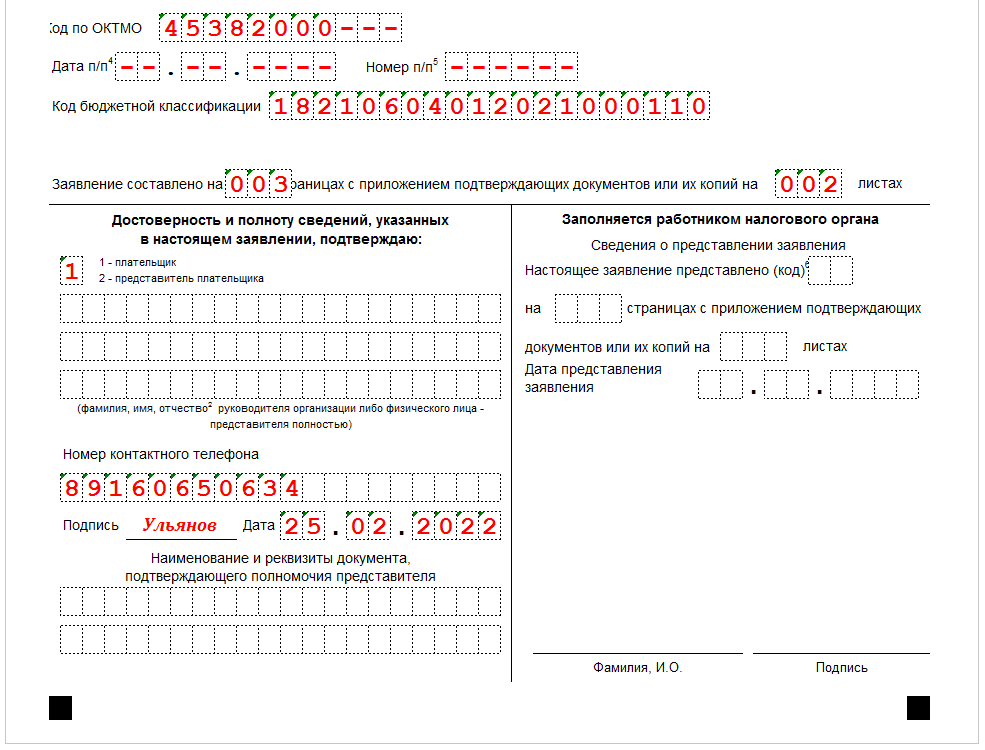

- Оформление листа 002 заявления по вычету на лечение

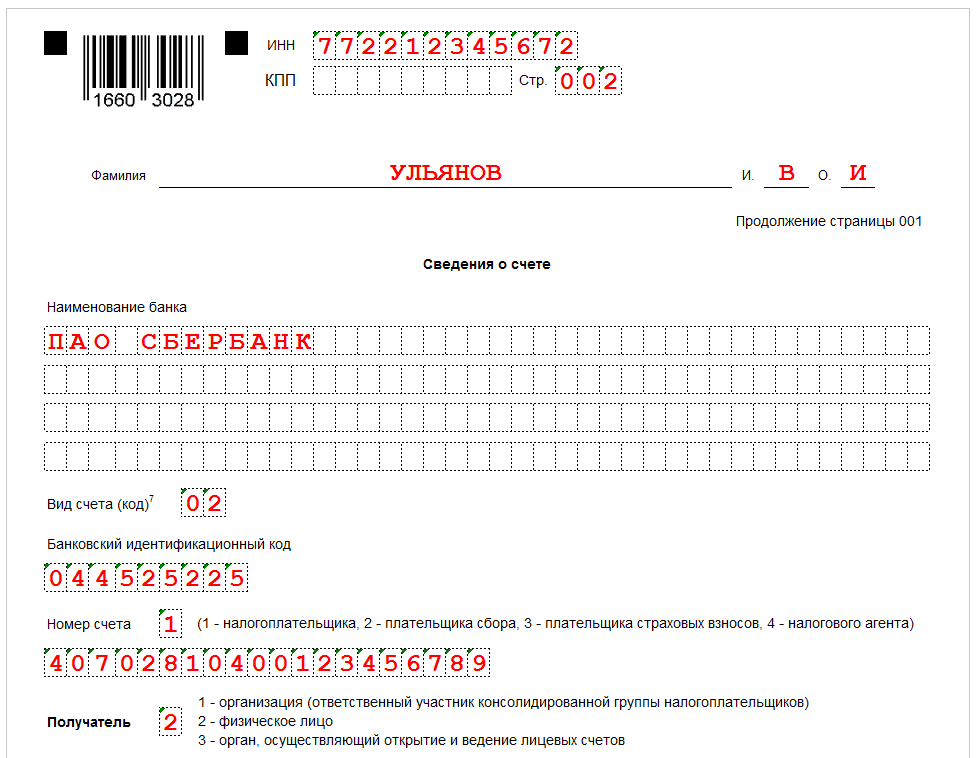

- Оформление листа 003 заявления по вычету на лечение

- Бланк заявления на возврат в формате Эксель (Excel, XLS)

Потратив деньги на лечение (или лечение своих близких родственников) вы вправе вернуть из бюджета 13 процентов от общей суммы подобных расходов (получить налоговый вычет на лечение). Из этого правила есть исключения и сумма расходов на лечение, по которой можно претендовать на возврат, ограничена законом. Все подробности по ссылке выше.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию. Другие образцы заявлений даны здесь:

- заявление на вычет по обучению;

- заявление на вычет при покупке квартиры (комнаты, земли, дома, другой недвижимости);

- заявление на возврат налога.

Внимание!

Возврат переплаты налога на доходы проводят на основании декларации о доходах (форма 3-НДФЛ) в которой заявлен социальный вычет по расходам на лечение. С 2020 года текст заявления на возврат включен непосредственно в состав декларации. Это приложение к Разделу 1. Поэтому начиная с 2020 года и позже заполнять такое заявление не нужно. Это необходимо делать лишь при возврате налога по лечению за 2019 год и раньше.

Заявление на вычет по лечению: порядок оформления

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (в редакции от 17.08.2021). Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

- Подробный порядок оформления и образец заполненной формы заявления на возврат налога. Те строки, которые нужно оформить, заполнены красным шрифтом.

- Чистый бланк заявления на возврат налога в формате Эксель (Excel) (см. файлы внизу страницы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные. Здесь же вы найдете образец заполненной формы.

О том, в какие сроки инспекция обязана вернуть налог по заявлению смотрите по ссылке.

Для возврата налога по расходам на лечение нужен счет в любом банке. Если его нет, то счет следует открыть (для этого потребуется только паспорт). Также нужно знать реквизиты этого счета. Их вписывают в заявление. Узнать нужную информацию вы можете в банке или в личном кабинете онлайн, если вы им пользуетесь. Подробно о том, как это сделать расскажем ниже.

Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат это данные:

- о вас (ФИО). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие — не критично. Перейдем к порядку заполнения документа.

Общие правила

Заявление состоит из трех листов. Обязательно заполняют только первые два (титульный лист и банковские реквизиты). Третий лист будет нужен, если на первых двух вы не вписали свой ИНН.

На титульном листе указывают ваши данные и другую информацию о возвращаемом налоге (в вашем случае это налог на доходы физических лиц). На второй лист вписывают банковские реквизиты, по которым будут возвращены деньги. Третий лист посвящен индивидуальным сведениям о вас: паспортные данные.

Заявление можно заполнить от руки заглавными печатными буквами, а можно и на компьютере. Но подпись на заявлении обязательно должна быть «живая» (то есть нанесенная от руки). Ее проставляют только на титульном листе.

Первый лист заявления — титульный

1. Укажите свой ИНН. Если он вам не известен, то вы можете узнать его через наш сервис «Узнать свой ИНН» . Строку КПП заполнять не нужно. Она предназначена исключительно для организаций.

2. Напишите номер страницы в формате «001».

3. Укажите номер заявления в формате «1 — — — — » . Если вы одном и том же году подаете второе заявление, то его номер будет «2 — — — — » и т. д.

4. Напишите код налоговой инспекции в которую вы подаете заявление. В вашем случае это инспекция по месту вашего жительства. Место прохождения лечения никакого значения не имеет. Узнать код нужной налоговой инспекции вы можете на сайте налоговой службы по ссылке.

5. Впишите свои фамилию, имя и отчество (при его наличии) заглавными буквами.

Заполненные строки титула будут выглядеть так:

6. Далее укажите статус плательщика. В вашем случае вписывают цифру «1».

7. Приведите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это всегда статья 78 Налогового кодекса. Причины возврата (ошибка, переплата, вычет) значения не имеют.

8. Впишите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее — 1, если с вас взыскали сумму принудительно (например, судебные приставы) — 2, показатель — 3 касается только организаций. У вас здесь будет указано — «1».

9. Укажите код платежа, который вы возвращаете. Если налог — 1, если сбор — 2, если страховой взнос — 3, если пени — 4, если штраф — 5. Вам нужно проставить цифру «1».

10. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже). Если вы возвращаете налог на доходы, то цифра в этой строке будет совпадать с аналогичным показателем в строке 050 Раздела 1 декларации о доходах (форма 3-НДФЛ). Если в вашей декларации заполнено несколько строк 050 Раздела 1, то нужно заполнять и несколько заявлений. Еще раз подчеркнем, что это касается налога переплаченного до 2020 года. Если переплата была в 2020 году и позже, то заявление заполнять не нужно.

11. Укажите код по ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО — это код региона, где платился налог на доходы. При получении вычета на лечение в заявлении указывают код из справки о доходах (2-НДФЛ), выданной по месту работы.

Узнать ОКТМО можно по этой ссылке.

Внимание!

Если вы возвращаете налог, который был уплачен по разным ОКТМО, то нужно оформить два разных заявления. По каждому коду свое.

12. Далее вписывают реквизиты платежного документа. Эти поля нужно заполнить лишь при одном условии — вы возвращаете государственную пошлину. Во всех остальных случаях эти строки не заполняют.

13. Следующая строка КБК — это код бюджетной классификации доходов бюджета. Он который состоит из 20 цифр. У каждого налога свой КБК. Ищите его в Интернете. Пример запроса: «КБК по НДФЛ». Например, КБК для возврата налога на доходы — 182 1 01 02010 01 1000 110. Мы не пишем эти коды потому что они регулярно меняются.

14. Укажите количество страниц в заявлении. Это всегда — «003». Нужно вам заполнять лист 003 или нет, неважно. Напомним, что этот лист не требует заполнения, если вы указали свой ИНН на титульном листе.

15. Впишите количество листов документов, которые вы прилагаете к заявлению. Если один лист — «001», если два — «002», если три — «003» и т. д. При получении вычетов и возврате налога на доходы все документы, которые подтверждают право на вычет, прикладывают к декларации, а не к заявлению. Прикладывать их повторно, но уже к заявлению не нужно. Поэтому в этом поле у вас будут прочерки или нули.

Заполненные строки заявления будут выглядеть так:

16. Если вы сдаете заявление лично в последнем блоке титульного листа «Достоверность и полноту сведений, указанных …» укажите цифру «1». Если за вас это делает представитель по нотариальной доверенности цифру «2». В этой ситуации в последующие строки нужно вписать заглавными буквами ФИО представителя.

17. В строку «Номер контактного телефона» впишите свой телефон по которому до вас можно дозвониться без пропусков, скобок и пробелов.

18 и 19. В следующей строке «Подпись» поставьте «живую» подпись, а по строке «Дата» укажите дату составления заявления в формате ДД.ММ.ГГГГ.

Если заявление сдает представитель укажите номер и дату его доверенности. Она должна быть заверена нотариально.

В блоке «Заполняется работником налогового органа» ничего писать не нужно. Его заполнят налоговики.

Если вы сдаете заявление самостоятельно (без представителя), этот блок заявления будет заполнен так:

Второй лист заявления — банковские реквизиты

На втором листе документа нужно указать банковские реквизиты того счета на который налоговая инспекция обязана вернуть вам деньги. Их не так много. Вам нужны:

- полное название банка;

- БИК банка;

- номер вашего банковского счета.

Всю необходимую информацию вы можете узнать в самом банке или личном кабинете банка онлайн. Ниже мы покажем где их можно посмотреть на примере Сбербанка онлайн.

Лист 002 заполняют так.

1. Повторно впишите свой ИНН

2. Укажите номер страницы — «002».

3. Повторно напишите свою фамилию и укажите инициалы.

4. Впишите название банка в котором у вас открыт счет и через который вам будут возвращать деньги.

5. Запишите код вида счета, на который вам будут возвращать деньги:

- «02» — если деньги будут зачислены на банковскую карту или счет «до востребования»;

- «07» — если деньги будут зачислены на банковский вклад (депозит).

Эти поля заявления будут оформлены так:

6. Далее впишите банковский идентификационный код (БИК). Это 9 цифр, которые есть в банковских реквизитах. У каждого банка свой БИК.

7. В поле «Номер счета» запишите цифру — «1».

8. Укажите номер вашего банковского счета на который должны быть зачислены деньги. Это 20 цифр, которые есть в банковских реквизитах. Номер нужно вписать крайне внимательно. Ошибка даже в одной цифре и налоговики не смогут вернуть вам деньги. Поэтому заявление придеться подать заново. Учитывайте, что номер самой карты (есть на ее лицевой стороне) и номер счета — это совершенно разные номера. Вам нужен номер счета. Номер карты в заявление вписывать НЕ нужно.

9. В поле «Получатель» запишите цифру — «2».

10. Третий раз укажите свою фамилию, имя и отчество (при его наличии).

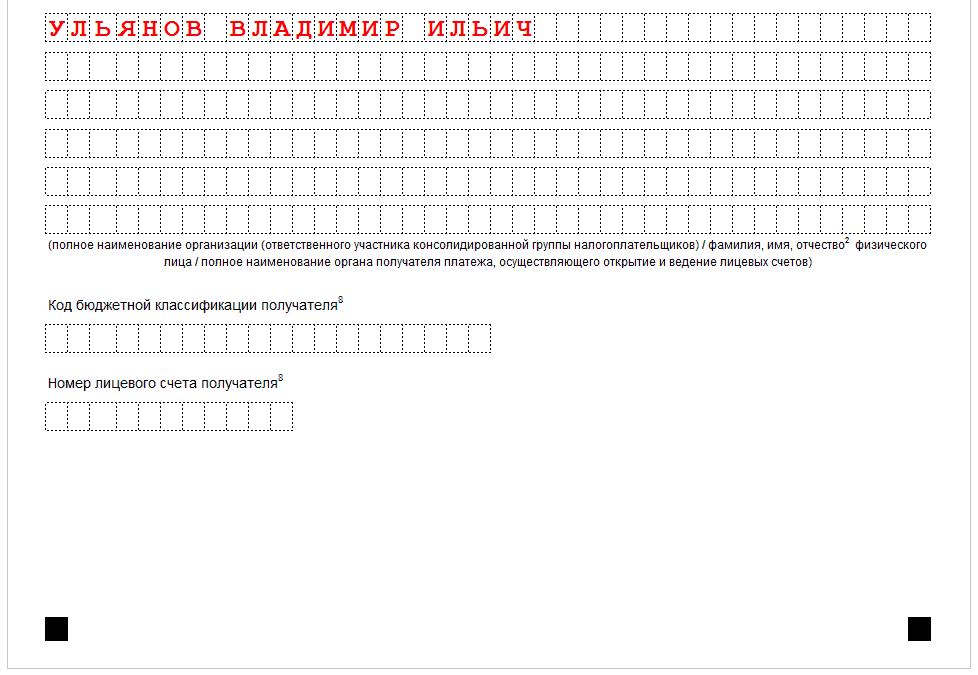

Такие реквизиты заявления как «Код бюджетной классификации получателя» и «Номер лицевого счета получателя» заполнять не нужно.

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае. Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется как минимум на 1 месяц.

Банковские реквизиты в заявлении могут быть заполнены так:

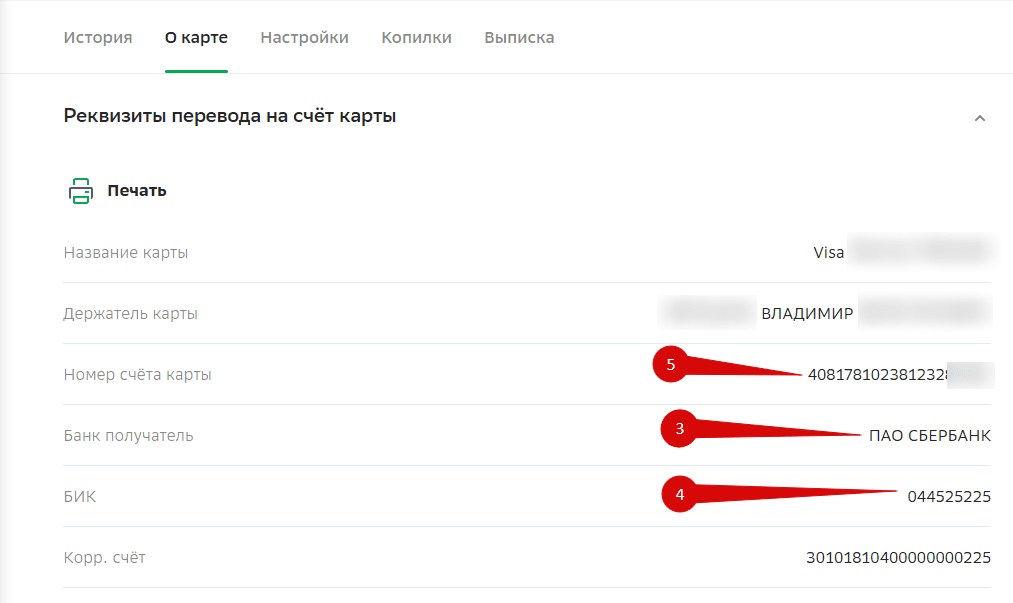

Теперь расскажем как посмотреть банковские реквизиты в личном кабинете банка. Для примера возьмем Сбербанк онлайн.

Зайдите в личный кабинет, кликните по карте на которую хотите получить деньги (1) и кликните по вкладке «О карте» (2).

На вкладке «О карте» будут указаны все реквизиты, которые нужны для заявления:

- 3 — полное название банка (графа 4 в заявлении);

- 4 — БИК банка (графа 6 в заявлении);

- 5 — номер банковского счета (графа 8 в заявлении).

Эту информацию нужно аккуратно и внимательно перенести в заявление на возврат.

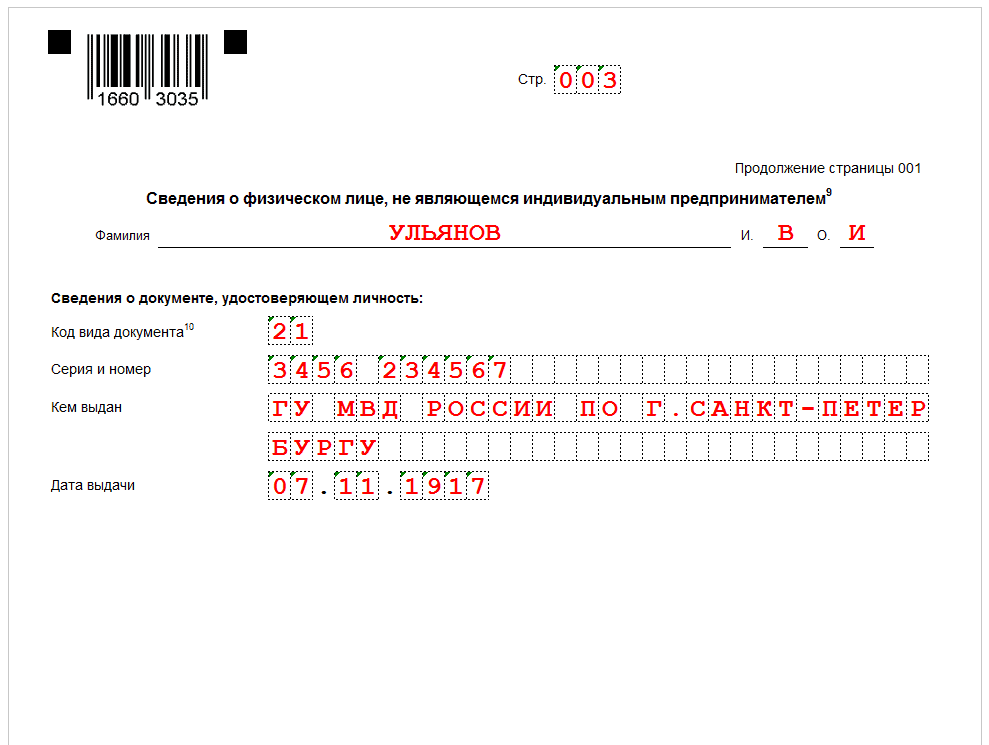

Третий лист заявления — личные данные

Третий лист заявления заполнять НЕ нужно, если на первом вы указали свой ИНН. Если этого номера у вас нет, то в третий лист впишите свои паспортные данные. Здесь все совсем просто.

1. Впишите номер страницы — «003».

2. В четвертый раз напишите свою фамилию и инициалы.

3. Приведите код документа, который удостоверяет вашу личность. У каждого подобного документа есть свой код. В частности:

- 21 — паспорт;

- 03 — свидетельство о рождении;

- 07 — военный билет;

- 10 — паспорт иностранного гражданина.

Полный перечень документов с кодами есть в Приложении 2 к Приказу ФНС России от 15.10.2021 № ЕД-7-11/903@.

4. Укажите серию и номер этого документа.

5. Впишите название ведомства, которое выдало вам документ. Если его название не вмещается в 2 строки — сократите. Правил подобного сокращения нет. Поэтому сделайте сокращение по собственному усмотрению. Например, вместо Министерства внутренних дел укажите — МВД, вместо района укажите — р. и т. п.

6. Укажите дату выдачи документа.

Третий лист заявления может быть заполнен так:

Как сдать заявление на вычет по лечению в инспекцию

Заявление может быть сдано вами в инспекцию лично (например, при подаче декларации 3-НДФЛ в которой указана сумма вычета на лечение и сумма налога к возврату) или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки.

Если вы получаете вычет на лечение в налоговой инспекции, вам нужно сдать декларацию по налогу (форма 3-НДФЛ) за тот год, в котором было оплачено лечение с указанием в ней суммы вычета. К декларации надо приложить заявление на получение вычета и возврат налога. К таким документам относят:

— документы при оплате лечения:

- копию договора на лечение, все приложения и дополнительные соглашения к нему;

- оригинал справки об оплате медицинских услуг для предоставления в налоговые органы, выданной медицинским учреждением (ее форма утверждена совместным приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256).

— документы при оплате медикаментов:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации ИНН налогоплательщика», выданного лечащим врачом;

- копию документов, подтверждающих оплату медикаментов (например, чеки контрольно-кассовой техники)

Если вы оплачиваете лечение (медикаменты) за своих родственников (супруга, родителей, детей в возрасте до 18 лет) дополнительно понадобятся копии документов, подтверждающих степень родства:

- свидетельство о рождении (при оплате медицинских услуг или медикаментов за родителей или детей);

- свидетельство о заключении брака (при оплате медицинских услуг или медикаментов за супруга).

Внимание!

Указанный перечень приведен в письме Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе. Положения данного письма обязательны для применения всеми налоговыми инспекциями России. Положения данного письма обязательны для применения всеми налоговыми инспекциями России.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Оценка письма — 1 руб. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление о вручении (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке) и факт его получения инспекцией (уведомление о вручении). Отследить ваше письмо можно по номеру, указанному в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке. Там вы узнаете когда это письмо было вручено налоговой инспекции.

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Образец заполнения заявления на вычет по расходам на лечение

Все страницы заявление на возврат налога в связи с лечением могут быть заполнены так:

Оформление листа 001 заявления по вычету на лечение

Оформление листа 002 заявления по вычету на лечение

Оформление листа 003 заявления по вычету на лечение

Бланк заявления на возврат в формате Эксель (Excel, XLS)

На нашем сайте размещена актуальная форма заявления на возврат при получении вычета на лечение с учетом всех изменений:

Скачать пустой бланк заявление в Excel (Эксель)

Скачать пустой бланк заявление в Excel (Эксель)

Скачать заполненный образец заявления в Excel (Эксель)

Скачать заполненный образец заявления в Excel (Эксель)

Вы можете скачать документ на свой компьютер в формате Эксель. Загрузив и открыв документ, вы можете заполнить его самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы. Образец заполнения смотрите выше.